投资者贷款增速触十年高点,APRA再敲警钟:宏观审慎工具或重返市场

当全澳房价刷新历史、首府城市连续11个季度上涨之际,投资者信贷也驶入了“快车道”。澳储行(RBA)周五公布:9月投资者住房贷款环比增长0.77%,为2015年6月以来至高月度增幅;过去12个月增速达6.7%,总额7667亿澳元,高于自住贷款5.8%的增幅。澳大利亚审慎监管局(APRA)已紧急向银行发出风险提示,并重启与金融业就“宏观审慎工具”的技术磋商——这意味着对投资者新增贷款、高债务收入比(DTI)贷款或只付息贷款的限制可能卷土重来。

一、数据速览:投资者信贷十年峰值

月度:+0.77%(9月,2015年6月以来至高)

年度:+6.7%(12个月累计),总额7667亿澳元

市占率:投资者占全部抵押贷款38%,连续第三年高于33%历史均值

房价:首府城市年涨7.2%,布里斯班、阿德莱德、珀斯均超10%

Domain研究主管Nicola Powell:“需求端政策(降息+首次置业担保)把大量购买力提前释放;在售库存比均值低18%,中低端价格段率先飙升。”

二、监管警钟:宏观审慎工具或重返

APRA周五明确表态:

正与银行沟通“工具箱”技术细节

可能措施:

限制新增高DTI贷款

限制新增投资者贷款增速

限制只付息贷款比例

历史镜像:2014年末APRA曾设定“投资者贷款年增速≤10%”红线,彼时增速7.9%,与当前6.7%仅差1.2个百分点。数字房贷经纪公司Finspo CEO Angus Gilfillan:“若增速突破7%,宏观审慎上限几乎板上钉钉。”

三、投资者为何加速入场?**

三次降息:现金利率累计下调75bp,提升借贷能力约8%

资本增值:全澳房价年涨7.2%,资产套现与杠杆放大效应吸引投机资金

区域轮动:南澳、西澳涨幅接近周期峰值,资金转向被低估的维州市场

Powell:“墨尔本土地税虽高,但相对低价和增值潜力正被投资者重新定价。”

四、利率拐点:通胀反弹或终止降息**

9月核心CPI回升至3%,高于央行目标区间

汇丰首席经济学家Paul Bloxham:“央行下周可能转鹰,不再降息,甚至为下一次加息做铺垫。”

影响路径:利率预期抬升→只付息贷款成本增加→投资者杠杆收益下降→房价增速放缓

五、潜在限制措施与历史对照**

银行应对:已提前收紧高LTV投资者贷款,利率比自住上浮0.2–0.4个百分点;若正式上限出台,审批时间、资本金要求将进一步提高。

六、买家应对策略**

自住首置:

利用5%首付担保,抢在潜在上限前锁定利率与额度

选地铁/轻轨沿线、租售比>4%的中层公寓,抵御未来估值波动

投资者:

预批额度+长期固定利率,防止审批突然收紧

避开供应洪峰区(>300单元高层),优先土地占比高、可再分割别墅

现金流安全垫:

只付息贷款比例控制在总债务20%以内

预留12个月月供现金,应对租金空置或利率上调

七、后市展望:2025年利率成很大变量**

基准情景:宏观审慎上限出台+不再降息,投资者贷款增速2025年中回落至4–5%

房价影响:墨尔本、悉尼高供应区涨幅收窄至3–4%;珀斯、阿德莱德因库存低仍可能跑赢

政策窗口:首次置业担保、建房补贴等需求端工具不会取消,但与投资者限制形成“对冲”

当投资者贷款增速逼近2015年“红线”,监管者的工具箱已悄然打开。对买家而言,这不是“末日警报”,而是提醒:把高杠杆、高DTI、只付息比例控制在安全区,把现金流和利率上行风险算进预算,才能在下一轮宏观审慎周期里,把“限制”变成别人的风险,把自己的资产变成长期复利。

温馨提示:温馨提示:文章源自网络,所述观点不代表尚澳观点,仅供参考!投资有风险,入市需谨慎!文章中宣传素材(图片/视频/VR)部分源自网络,其著作权归作者所有;如原作者表面其身份并且停止使用该素材,请及时与本网联系!

相关文章推荐

本季推荐项目

-

效果图 澳大利亚 墨尔本The Queensbridge Building

公寓 1/2/3室首付:一房一价,详情来电咨询 >>在线咨询 -

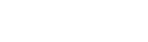

效果图 澳大利亚 【墨尔本公寓项目】ALUNA

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

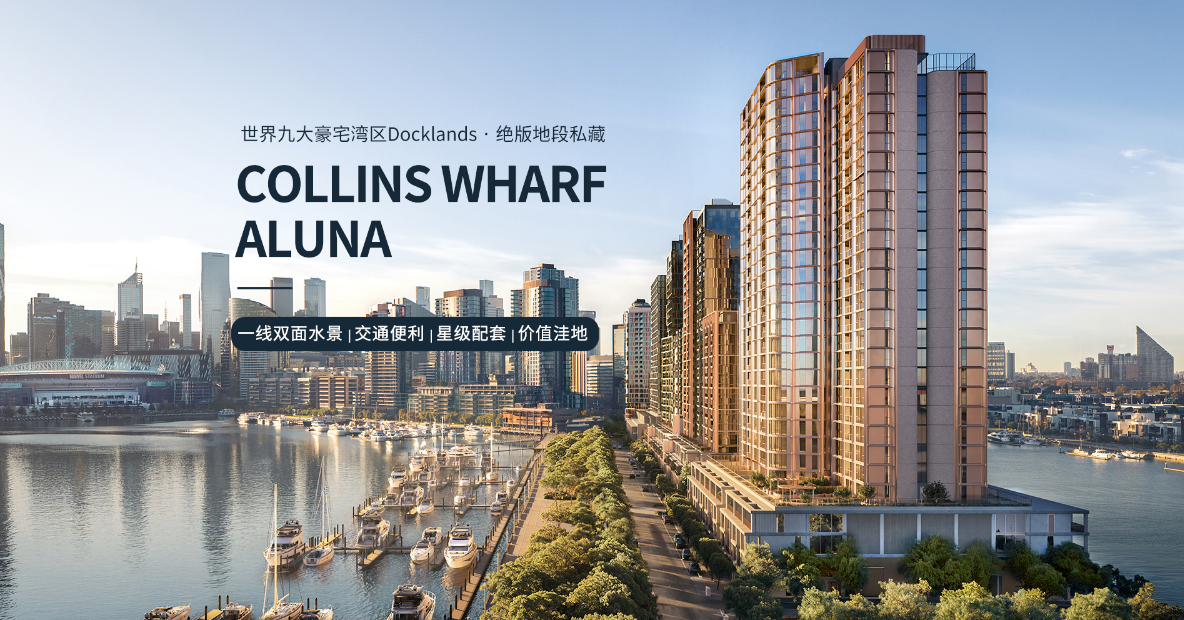

效果图 希腊 【希腊公寓项目】海蓝湾十六

公寓 详情咨询首付:一房一价,详情来电咨询 >>在线咨询