澳洲楼市热度高涨,重启贷款限制并非毫无可能

当房价涨幅再次跑赢工资,投资性房贷成为众矢之的。NAB新数据显示,截至9月底的三个月里,投资性贷款余额激增18%,创2017年以来猛增速;同期首置业者在“5%首付全民计划”刺激下,把中低价段房价推得比大盘还快。市场担忧升温——多家银行的经济团队已公开提示:若投资贷继续高速扩张,APRA(澳洲审慎监管局)的宏观审慎工具或将“重出江湖”。

一、三个月+18%,投资贷为何突然井喷?

三次降息后投资回报率>按揭利率,套利空间重现

5%首付计划把首购需求推向“上限价”段,投资者趁机提前布局

只付息产品利率低于本息同还,银行主动推销,新增投资贷中只付息占比回至35%(接近2017年限额红线)

二、银行“提前喊话”:历史经验表明,增速>15%往往触发政策

NAB经济团队(首席经济学家Shirley Auld牵头)在新报告中明确表示:

“以史为鉴,投资贷年增速>15%通常伴随宏观审慎干预;目前季度年化增速已逼近20%,政策风险显著上升。”

该行同时撤回“再降息”预期,认为APRA比RBA更可能率先出手。

三、2017年剧本:30%只付息上限如何冷却楼市?

工具:只付息贷款占新增按揭≤30%,投资者贷款年增速≤10%

实施期:2017年3月-2018年12月

结果:投资贷增速从22%降至4%,悉尼房价月涨幅由2.1%降至0.2%,达成“软着陆”

四、银行分歧:CBA认为“尚未触线”,汇丰预判“先观望”

CBA:投资者确实在加速,但只付息占比、DTI(收入负债比)尚未达到2017年水平,暂不会启动

汇丰Paul Bloxham:APRA可能先释放“利率维持不变”信号引导预期,再观察1-2个季度数据

伊达房地产Anisa Cavallo:若银行资产负债表风险积聚,限额工具“简单易行”,可随时落地

五、政策路径推演

温和信号:APRA公开提示“密切关注投资贷风险”,引导银行自律收紧 underwriting

限额回归:恢复只付息30%上限+投资者贷款增速10%红线,优先针对新增贷款

结构性加码:对高DTI、高LVR投资按揭设置更高风险权重,迫使银行提高利率或拒绝放贷

六、对购房者的即时影响

投资者:只付息利率或上调0.2-0.3pct,贷款额度缩减约5-10%

首置者:银行审批重心回归自住,首购利率折扣有望维持

房价:投资需求被抑制,中高价段年涨幅或从7-8%回落至4-5%

七、行动清单

投资者

提前锁定预批:在限额落地前完成合同交换

转向本息同还:避免只付息被“一刀切”

关注DTI:收入负债比<6倍,降低被限额概率

首置者

继续比价:投资贷受限,银行可能加大首购折扣

用好5%首付计划:在宏观审慎收紧前完成置业

宏观审慎从来不是“要不要来”,而是“何时来”。当投资贷季度增速逼近20%,APRA的雷达早已亮起。对于市场参与者,把预批额度、还款方式、DTI数值提前优化,才能在政策闸门落下时从容过户——毕竟,与央行利率相比,监管上限才是房地产市场真正的“快刀”。

温馨提示:温馨提示:文章源自网络,所述观点不代表尚澳观点,仅供参考!投资有风险,入市需谨慎!文章中宣传素材(图片/视频/VR)部分源自网络,其著作权归作者所有;如原作者表面其身份并且停止使用该素材,请及时与本网联系!

相关文章推荐

本季推荐项目

-

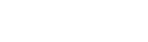

效果图 澳大利亚 【墨尔本公寓项目】ALUNA

公寓 1/2/3房首付:一房一价,详情来电咨询 >>在线咨询 -

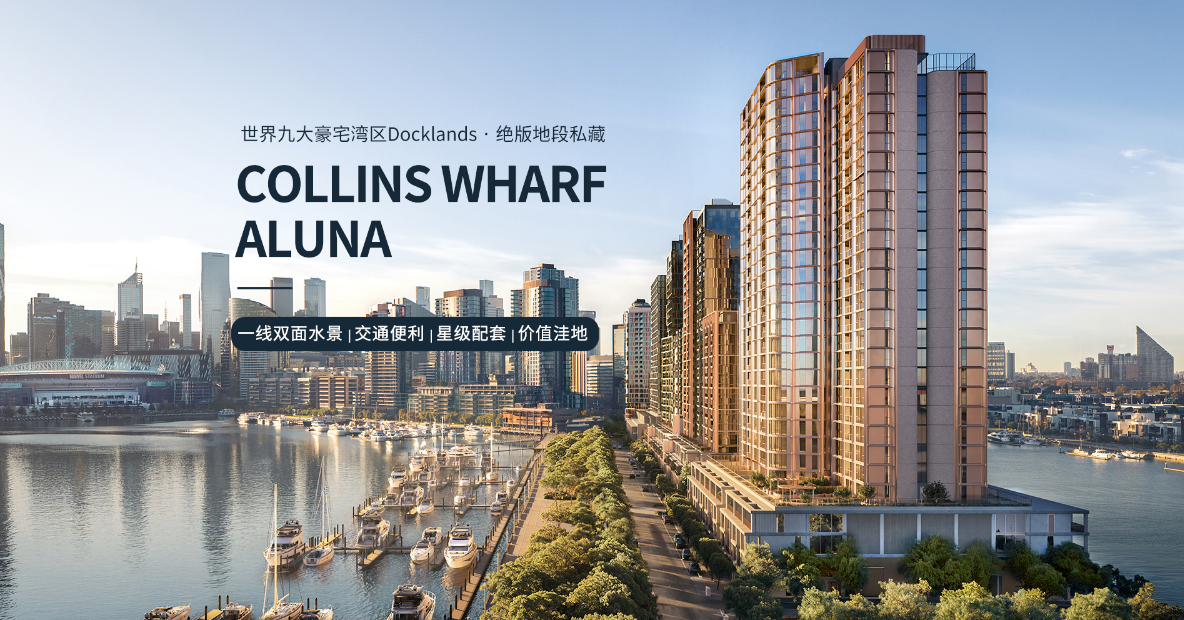

效果图 希腊 【希腊公寓项目】海蓝湾十六

公寓 详情咨询首付:一房一价,详情来电咨询 >>在线咨询 -

效果图 澳大利亚 【墨尔本公寓】伊洛公馆

公寓 详情咨询首付:一房一价,详情请咨询 >>在线咨询